上場株式の評価

本ページでは、上場株式の評価方法について、その要点をまとめています(2022年11月更新)。

一般的な評価方法

基本となる計算式

相続税申告の場合、国内の証券取引所に上場している株式の評価は、次の計算式で行います。

1株の単価

銘柄ごとに次の4種類の金額を調べ、最も低い金額を使います。

- 亡くなられた日の終値

- 亡くなられた月の終値平均

- その前月の終値平均

- その前々月の終値平均

上場株式の評価額

1株の単価 ✕ 被相続人の所有株数

※証券会社の発行する残高証明書には、その証券会社の口座で保管されている株数が記載されます。証券会社の口座の他に信託銀行等の特別口座で保管されている端株等も存在するケースでは、上記の「被相続人の所有株数」は、両口座内の株数を合計した数になります。

亡くなられた日が証券取引所の休業日であったケース

「亡くなられた日の終値」は、亡くなられた日の前後で最も近い日の終値を使います。

最も近い日が2日あるときは、両日の終値の平均額を使います。

※配当の基準日や株式割当等の基準日の付近で亡くなられた場合は、配当落ちや権利落ちの影響を考慮する必要があります。

複数の証券取引所に上場している銘柄

複数の国内証券取引所に上場している銘柄の場合、次のように取り扱われます。

亡くなられた日の終値が複数の国内証券取引所に存在するケース

終値の存在する複数の証券取引所における終値や終値平均の内、最も低い金額で評価することができます。

亡くなられた日の終値が複数の国内証券取引所に存在しないケース

終値の存在する証券取引所における終値や終値平均だけで評価を行います。

海外の証券取引所に上場している株式

海外の証券取引所にのみ上場している株式

国内上場株式の評価方法に準じて評価します。日本円への換算は、口座を管理する証券会社の対顧客直物電信買相場(TTB)を使います。

国内の証券取引所だけでなく、海外の証券取引所にも上場している銘柄

国内の証券取引所の終値を使って評価します。海外の証券取引所の終値を使って評価することは認められていません。

配当が支払われていたケース

上場株式評価の例外

相続税の実務では、配当の基準日までに亡くなられたケースでは配当落ち前の高い株価で評価し、基準日より後に亡くなられたケースでは配当落ち後の低い株価で評価することになっています。

他方、実際の株価市場では、一般的に、基準日の前日から配当落ちの低い株価になると考えられています。

この数日間のギャップを埋めるため、上場株式について例外的な評価方法が定められています。

| 相続税上の考え方 | 株価市場の一般的な株価推移 |

|

基準日までに亡くなられたケース → 配当落前の株価で評価する |

基準日の前々日まで → 配当落前の株価 |

|

基準日より後に亡くなられたケース → 配当落前の株価で評価する |

基準日の前日から → 配当落後の株価(株価は下がる) |

対象となるケース

被相続人が配当の基準日かその前日に亡くなられた。

※配当の基準日は、決算日や中間決算日であることが多いです。

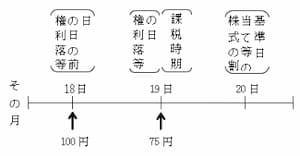

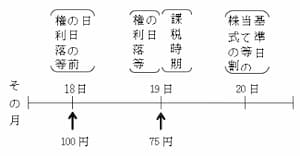

亡くなられた日の終値

基準日の前々日の終値を使います。

※基準日の前々日が証券取引所の休業日であったときは、その前々日より前の日のうち、最も近い日の終値を使います。

100円(×75円)

各月の終値平均

亡くなられた月の終値平均、その前月の終値平均、その前々月の終値平均は、株式の割当てのケースと異なり、いずれも通常の金額を使います。

配当を受け取る権利

対象となるケース

"配当の基準日の翌日"から"配当が支払われた日の前日"までの間に亡くなられた。

遺産として記載するもの

上場株式の他、配当を受け取る権利も遺産の一つとして申告書に記載します。

- "配当の基準日の翌日"から"配当金交付の効力が発生する日"までの間に亡くなられたときは、「配当期待権」として記載します。

- "配当金交付の効力が発生する日の翌日"から"配当が支払われた日の前日"までの間に亡くなられたときは、「未収配当金」等として記載します。

※"配当金交付の効力が発生する日"とは、配当を支払うことが決議された株主総会や取締役会の開催された日のことです。

株式の割当てや無償交付が行わていたケース

上場株式評価の例外①

配当が支払われていたケースと同じ理由で、上場株式について例外的な評価方法が定められています。

対象となるケース

株式割当等の基準日かその前日に亡くなられた。

亡くなられた日の終値

基準日の前々日の終値を使います。

※基準日の前々日が証券取引所の休業日であったときは、その前々日より前の日のうち、最も近い日の終値を使います。

100円(×75円)

上場株式評価の例外②

対象となるケース

次の2要件のどちらかに該当するケースです。

- 株式割当等の基準日の日付が1日であり、かつ、亡くなられたのが基準日と同じ日であった。

- 株式割当等の基準日の日付が2日であり、かつ、亡くなられたのが基準日と同じ日かその前日のどちらかであった。

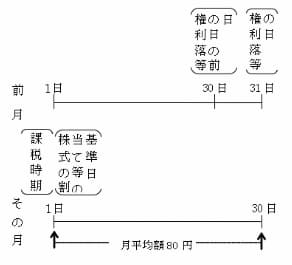

亡くなられた月の終値平均

次の計算式を使って求めます。

(通常の)亡くなられた月の終値平均×(1+割当て等の比率)-割当てを受けた株式1株につき払い込むべき金額×割当ての比率

80円×(1+0.5)-40円×0.5=100円

上場株式評価の例外③

対象となるケース

株式割当等の基準日以前に亡くなられた。

ただし、上述の「上場株式評価の例外②」の要件に該当する"亡くなられた月の終値平均"は対象外であり、「上場株式評価の例外②」の計算式の方で評価をします。

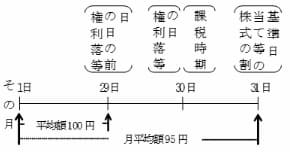

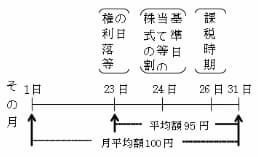

基準日の前日の属する月の終値平均

"その月の初日"から"基準日の前々日"までの、終値の平均額を使います。

100円(×95円)

上場株式評価の例外④

対象となるケース

株式割当等の基準日の翌日以後に亡くなられた。

基準日の前日の属する月の終値平均

"基準日の前日"から"その月の末日"までの、終値の平均額を使います。

95円(×100円)

基準日の前日の属する月の、前月の終値平均

次の計算を行って求めます。

((通常の)前月の終値平均+割当てを受けた株式1株につき払い込むべき金額×割当ての比率)÷(1+割当て等の比率)

基準日の前日の属する月の、前々月の終値平均

次の計算を行って求めます。

((通常の)前々月の終値平均+割当てを受けた株式1株につき払い込むべき金額×割当ての比率)÷(1+割当て等の比率)

株式を取得する権利

対象となるケース

"株式割当の基準日の翌日"から"払込期日"(無償割当の場合は効力発生日)までの間に亡くなられた。

遺産として記載するもの

上場株式の他、割当てを受ける権利も遺産の一つとして申告書に記載します。

- "株式割当の基準日の翌日"から"株式の割当ての日(効力発生日)"までの間に亡くなられたときは、「株式の割当てを受ける権利」として記載します。

- "株式の割当ての日の翌日"から"払込期日"までの間に亡くなられたときは、「株主となる権利」として記載します。

株式無償交付期待権

対象となるケース

"株式無償交付の基準日の翌日"から"株式無償交付の効力が発生する日"までの間に亡くなられた。

遺産として記載するもの

上場株式の他、「株式無償交付期待権」も遺産の一つとして申告書に記載します。